Πολλοί πιστεύουν πως η επιδημία δεν είναι παρά ένα "κακό όνειρο" που θα κρατήσει ένα-δύο μήνες (στην αρχή της καραντίνας υπήρχε η πεποίθηση πως θα κρατούσε 1-2 εβδομάδες) και μετά θα επανέλθουμε σε αυτό που πριν λίγο καιρό θεωρούσαμε κανονικότητα.

Το πιθανότερο είναι πως ο εφιάλτης θα κρατήσει πολύ περισσότερο μέχρι κάποιο εμβόλιο να ανακαλυφθεί, να δοκιμαστεί (1-1,5 χρόνο) και να παραχθεί σε επαρκείς ποσότητες (συν μερικοί μήνες τουλάχιστον) και έτσι μια σημαντική μερίδα του πληθυσμού να αποκτήσει τεχνητή ανοσία και μια άλλη συν τω χρόνω την φυσική ανοσία.

Όπως έχουμε αναφέρει συχνά τις τελευταίες εβδομάδες οι συνέπειες της επιδημίας στην παγκόσμια οικονομία θα είναι καταστροφικές... και σε οικονομίες όπως της Ευρώπης και της Ελλάδας θα μπορούν να συγκριθούν μόνο με αυτές του τελευταίου μεγάλου πολέμου.

Έχουμε αναφέρει επίσης γιατί η επιλογή της "ανοσίας της αγέλης", της απόκτησης δηλαδή φυσικής ανοσίας μέσω της ανεμπόδιστης εξάπλωσης της επιδημίας, θα ήταν ακόμη πιο καταστροφική για την οικονομία. Βλέπε: Ο "πανικός της αγέλης" η τέλεια καταστροφή...

Επίσης κάτι στο οποίο αναφερόμαστε συχνά τα τελευταία χρόνια είναι το πρόβλημα που συνιστά η εκτόξευση του παγκόσμιου χρέους περί τα 250 τρισ. δολάρια (πάνω από 300% του παγκόσμιου ΑΕΠ) και τα μηδενικά και αρνητικά επιτόκια με τα οποία κυβερνήσεις και κεντρικές τράπεζες προσπαθούν να μεταθέσουν την ώρα μιας προαναγγελθείσας κατάρρευσης του νομισματικού και χρηματοπιστωτικού συστήματος.

Το πρόβλημα του τεράστιου χρέους και των μηδενικών επιτοκίων μεταφορικά μοιάζει με το να πάει μια χώρα στον πόλεμο χωρίς πολεμοφόδια και εξοπλισμό. Αν το χρέος είναι μικρό και τα επιτόκια σε φυσιολογικά επίπεδα σε μια κατάσταση ύφεσης μπορεί να αντιδράσει, αυξάνοντας το χρέος και μειώνοντας τα επιτόκια. Αν τα επιτόκια είναι ήδη μηδενικά ή αρνητικά τα περιθώρια αντίδρασης είναι περιορισμένα.

Η ιστορική καμπή...

Σταθερή άποψη της στήλης τα τελευταία χρόνια είναι πως μετά το κραχ του 2000 και ιδίως μετά εκείνο του 2008 έχουμε εισέλθει σε μια περίοδο οικονομικής και ιστορικής καμπής.

Την τελευταία φορά που κάναμε μια παρουσίαση αυτής της ερμηνείας των όσων συμβαίνουν στον κόσμο και αυτών που δρομολογούνταν ήταν στα τέλη του περασμένου χρόνου, όταν μεταξύ άλλων παρουσιάσαμε την ανάλυση του Ray Dalio, του ιδρυτή και διαχειριστή του μεγαλύτερου Hedge Fund στον κόσμο.

O Dalio παρομοιάζει την περίοδο που διανύουμε με αυτή της δεκαετίας του ’30 όταν το χρέος είχε εκτοξευθεί και τα επιτόκια είχαν μηδενιστεί όπως και τώρα. Ομοίως η ανισότητα ή η σχετική ανισότητα και τότε είχε αυξηθεί σημαντικά και οι κοινωνίες πολιτικά είχαν διχαστεί βαθιά. Από γεωπολιτικής πλευράς κάποιες νέες δυνάμεις αναδύονταν (Γερμανία-Ιαπωνία) και διεκδικούσαν μερίδιο ισχύος στην υδρόγειο και τις πλουτοπαραγωγικές πηγές.

Στην παρούσα συγκυρία η αναδυόμενη υπερδύναμη είναι η Κίνα και έχουμε γίνει ήδη μάρτυρες των πρώτων εχθροπραξιών.

Το κραχ που ξορκίζαμε λοιπόν έφτασε και δεν μοιάζει με κανένα απ’ όσα έχουμε ζήσει τις τελευταίες δεκαετίες.

Ευθύς εξ αρχής η εκτίμηση της στήλης ήταν πως δεν έχουμε να κάνουμε με ένα κραχ του επιχειρηματικού κύκλου από αυτά που συμβαίνουν κάθε δεκαετία σε ομαλές περιόδους, αλλά με ένα από αυτά που συμβαίνουν μια-δυο φορές κάθε αιώνα και αλλάζουν τις γεωπολιτικές ισορροπίες και το κυρίαρχο οικονομικό και πολιτικό υπόδειγμα στον πλανήτη.

Οι μεγάλες καμπές

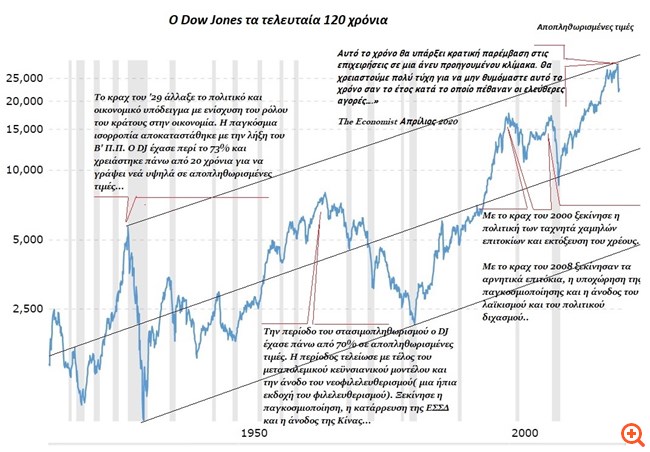

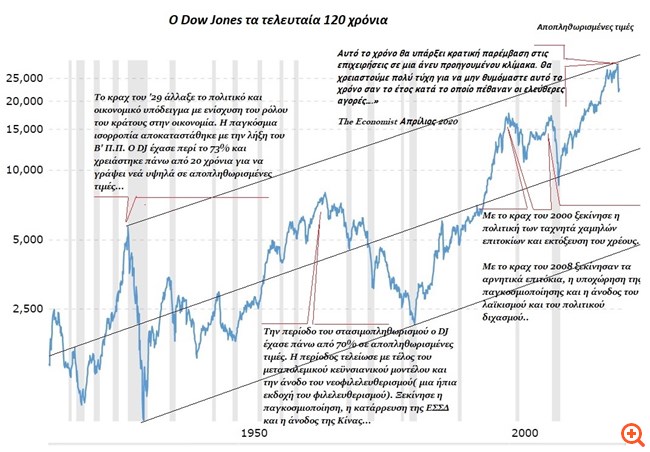

Τέτοιες ιστορικές καμπές τον αιώνα που πέρασε ήταν το κραχ του ’29 και το κραχ της περιόδου του στασιμοπληθωρισμού τη δεκαετία του ’70. Αν τα χρηματιστήρια είναι το "θερμόμετρο" που μετράει την κατάσταση της οικονομίας, σε αποπληθωρισμένες τιμές ο Dow Jones και στις δύο περιόδους σημείωσε απώλειες πάνω από 70%.

Οι συνέπειες του κραχ του ’29 ήταν η εγκατάλειψη του μοντέλου της ελεύθερης οικονομίας σχεδόν παντού. Η αύξηση του ρόλου του κράτους στην οικονομία ακόμη και στις ΗΠΑ και η κατάληψη της εξουσίας από λαϊκιστές δικτάτορες σε μια σειρά ευρωπαϊκές χώρες (Ιταλία, Γερμανία, Ισπανία). Οι συνέπειες της κρίσης τελείωσαν με τον Β’ Π.Π. και τη διανομή του κόσμου σε δυο σφαίρες επιρροής μεταξύ των δυτικών συμμάχων και της ΕΣΣΔ.

Το κεϋνσιανό οικονομικό μοντέλο που ξεκίνησε με την εκλογή του Ρούσβελτ στις αρχές της δεκαετίας του ’30 διατηρήθηκε μέχρι τα τέλη της δεκαετίας του ’70, όταν κατέρρευσε εν μέσω του "στασιμοπληθωρισμού".

Από τις αρχές της δεκαετίας του ’80 το υπόδειγμα άλλαξε με την κυριαρχία του νεοφιλελευθερισμού, μιας ήπιας εκδοχής του φιλελευθερισμού (Ο νεοφιλελευθερισμός παρά τα αντιθέτως θρυλούμενα είναι μια ήπια εκδοχή, γιατί προβλέπει την εφαρμογή αντικυκλικών πολιτικών μέσω του ελέγχου των τραπεζικών επιτοκίων από τις Κεντρικές Τράπεζες).

Μετά το ’80 τα κρατικά μονοπώλια ιδιωτικοποιήθηκαν, το σύστημα των σταθερών συναλλαγματικών ισοτιμιών καταργήθηκε, οι αγορές κεφαλαίων και εμπορευμάτων άνοιξαν.

Οι εξελίξεις αυτές οδήγησαν στην έξοδο της Κίνας από τη "λίθινη εποχή", στην κατάρρευση της ΕΣΣΔ και στη δριμύτερη επάνοδο της παγκοσμιοποίησης η οποία είχε καταρρεύσει μαζί με το κραχ του ’29.

Όπως και στις αρχές του περασμένου αιώνα η περίοδος του νεοφιλελευθερισμού και της παγκοσμιοποίησης ήταν περίοδος μεγάλης οικονομικής ευημερίας, τεχνολογικών καινοτομιών και ραγδαίων πολιτισμικών εξελίξεων.

Σήμερα υπάρχουν σαφείς ενδείξεις πως και η περίοδος του νεοφιλελευθερισμού και της παγκοσμιοποίησης κινούνται σε οριακά σημεία. Tόσο τα προγράμματα ποσοτικής χαλάρωσης που προηγήθηκαν όσο και τα προγράμματα που ετοιμάζονται προκειμένου να αντιμετωπιστούν οι συνέπειες της επιδημίας αλλάζουν ριζικά τα δεδομένα.

Ο Εκόνομιστ έγραφε την περασμένη εβδομάδα: "Αυτόν τον χρόνο θα υπάρξει κρατική παρέμβαση στις επιχειρήσεις σε μια άνευ προηγουμένου κλίμακα. Θα χρειαστούμε πολλή τύχη για να μην θυμόμαστε αυτόν τον χρόνο σαν το έτος κατά το οποίο πέθαναν οι ελεύθερες αγορές…."

Η νέα περίοδος

Με την εκτίμηση του Ray Dalio πως η περίοδος που διανύουμε μοιάζει με αυτή πριν τον Β’Π.Π. φαίνεται να συμφωνεί ο Richard Haass (διπλωμάτης και τέως πρόεδρος του Συμβουλίου Εξωτερικής Πολιτικής των ΗΠΑ) με το τελευταίο άρθρο του στο FA.

Ο Richard Haass πιστεύει πως "Ένα χαρακτηριστικό της τρέχουσας κρίσης είναι η έντονη έλλειψη ηγεσίας των ΗΠΑ. Οι Ηνωμένες Πολιτείες δεν συγκέντρωσαν τον κόσμο σε μια συλλογική προσπάθεια αντιμετώπισης είτε του ιού είτε των οικονομικών του επιπτώσεων…"

Πριν από τρία χρόνια περίπου, δημοσίευσε ένα βιβλίο με τίτλο "A World In Disarray”(Ένας Κόσμος σε αταξία).

Εκεί περιέγραφε το παγκόσμιο τοπίο της αυξανόμενης αντιπαλότητας μεταξύ των μεγάλων δυνάμεων, της διάδοσης των πυρηνικών, των αδύναμων κρατών, των αυξανόμενων ροών προσφύγων και του αυξανόμενου εθνικισμού. Κατέγραφε επίσης τον μειωμένο ρόλο των ΗΠΑ στον κόσμο. Αυτό που υποστηρίζει ο Haass πως άλλαξε λόγω της επιδημίας δεν είναι η αταξία αλλά ο βαθμός της έκτασής της.

Θεωρεί πως η επιδημία επιταχύνει τόσο στην οικονομία όσο και στην πολιτική κατά πολύ τις εξελίξεις.

"Αλλά δεν υπάρχει λόγος να πιστέψουμε ότι το παρελθόν θα επαναληφθεί μετά από αυτήν την τελευταία παγκόσμια καταστροφή. Ο κόσμος σήμερα απλά δεν ευνοεί τη συνδιαμόρφωση. Η ισχύς κατανέμεται σε περισσότερα χέρια, τόσο κρατικά όσο και μη, όσο ποτέ άλλοτε. Η συναίνεση είναι απούσα. Οι νέες τεχνολογίες και οι προκλήσεις ξεπερνούν τη συλλογική ικανότητα αντιμετώπισης. Καμία χώρα δεν απολαμβάνει την θέση που είχαν οι Ηνωμένες Πολιτείες το 1945.

Ο Haass καταλήγει πως η περίοδος που διανύουμε δεν μοιάζει με την περίοδο μετά τον Β’ Παγκόσμιο Πόλεμο, αλλά με την περίοδο που ακολουθεί τον Α’ Παγκόσμιο Πόλεμο, μια εποχή απόσυρσης της αμερικάνικης ισχύος και αυξανόμενων διεθνών αναταραχών.

Στο σημείο αυτό η θεώρηση ενός διπλωμάτη με εμπειρία και γνώση των διεθνών εξελίξεων συμπίπτει με αυτήν ενός κερδοσκόπου και καλού γνώστη της οικονομικής ιστορίας και του καθοριστικού αντίκτυπου που έχει αυτή στις πολιτικές εξελίξεις, του Ray Dalio. Η δεκαετία του ’30 ακολούθησε την περίοδο μετά το Α’ Π.Π. και προηγήθηκε του Β’Π.Π.

Η επιδημία επιταχύνει εξελίξεις που έχουν δρομολογηθεί εδώ και δεκαετίες...

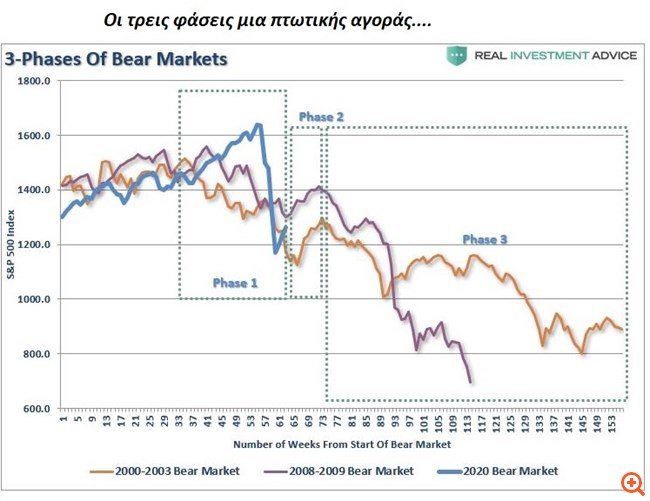

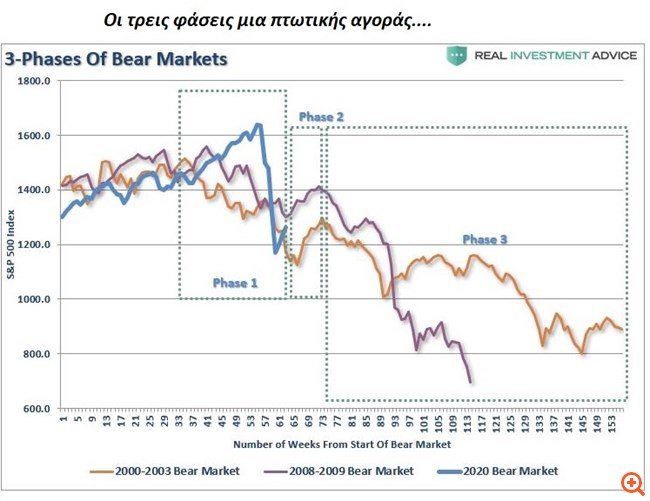

2) Η ανατομία μιας "αρκούδας"...

Εν αντιθέσει με ό,τι συνέβαινε τον Χειμώνα και την Άνοιξη του 2009 όταν ο S&P 500 ήταν κάτω από τις 900 μονάδες και όλοι πίστευαν πως τα χρηματιστήρια οδεύουν προς μηδενισμό παρά τα μεγάλα πακέτα ρευστότητας που έριχναν στη μάχη οι κεντρικές τράπεζες, σήμερα μετά το πρόσφατο -30% περίπου από την κορυφή του S&P 500 στις 3.400 μονάδες, πολλοί πιστεύουν πως τα χειρότερα είναι πίσω και στις 2.500 η αγορά είναι φθηνή…

Αν είναι φθηνή ή ακριβή η αγορά θα το δούμε τους επόμενους μήνες ανάλογα με το πώς θα διαμορφωθούν τα κέρδη του S&P 500. To 2020 ξεκίνησε με τις προβλέψεις πως τα κέρδη ανά μετοχή του S&P 500 θα ξεπεράσουν τα 175 δολάρια και μετά τις διαφαινόμενες συνέπειες της επιδημίας και το κραχ της αγοράς οι προβλέψεις προσαρμόστηκαν χαμηλότερα χωρίς όμως να υπάρχουν σαφείς εκτιμήσεις ακόμη.

Στην κορυφή του 2007 τα κέρδη του S&P 500, ο οποίος είναι ο αντιπροσωπευτικότερος δείκτης του πλανήτη, ήταν στα 80 δολ. και οι εκτιμήσεις στις αρχές του 2009 όταν ήταν κάτω από τις 700 μονάδες είχαν προσαρμοστεί στα 10 δολ.

Σήμερα με τις μεγαλύτερες οικονομίες να τίθενται σε "καραντίνα" τουλάχιστον για ένα δίμηνο και τις εκτιμήσεις για τη μεγαλύτερη ύφεση μετά τον πόλεμο η μείωση των κερδών στο τέλος του χρόνου μάλλον αναμένεται "σοκαριστική".

Μετά το αρχικό "σοκ" οι αγορές θα έχουν αρκετές ευκαιρίες τους επόμενους μήνες να αναπροσαρμόσουν τις προβλέψεις τους...

Το "κόλπο"…

Το "κόλπο"…

Όπως και στην κρίση του 2008, οι κυβερνήσεις και οι κεντρικές τράπεζες αντιδρούν με τεράστια προγράμματα στήριξης της οικονομίας και των αγορών. Χρειάζεται προσοχή όμως γιατί στις αγορές το ίδιο "κόλπο" δεν αποδίδει πάντα το ίδιο ικανοποιητικά...

Εν αντιθέσει με ό,τι έγινε το 2008 όταν οι ηγέτες των ισχυρών οικονομιών έδρασαν συντονισμένα, τώρα βλέπουμε να λειτουργούν ανταγωνιστικά. Την τελευταία δεκαετία έχουμε εισέλθει σε μια περίοδο εθνικισμών, προστατευτισμού και νομισματικών ανταγωνισμών.

Μετά την πρώτη αντίδραση των αγορών στην πρόσφατη πτώση το πλέον πιθανό είναι να δούμε σύντομα και χαμηλότερα επίπεδα.

Το πιθανότερο σενάριο είναι πως οι ανησυχίες και οι επιπτώσεις για τις συνέπειες της επιδημίας στην οικονομία δεν θα εξαντληθούν πριν υπάρξει κάποιο εμβόλιο και κάποιο αποτελεσματικό φάρμακο σε επαρκείς ποσότητες. Αυτό δεν προβλέπεται πριν από 12-18 μήνες.

Αν αποδειχτεί πως η επικείμενη ύφεση θα είναι η μεγαλύτερη μετά τον πόλεμο, ο δρόμος της "αρκούδας" στις αγορές θα αποδειχτεί μεγάλος.

Η άποψη της στήλης ακόμη και πριν το κραχ που προκάλεσε η επιδημία ήταν πως δεν θα έχουμε να κάνουμε με μια πτώση στα πλαίσια του επιχειρηματικού κύκλου σαν αυτές που έχουμε συνηθίσει κάθε δεκαετία, αλλά για ένα κραχ από αυτά που βλέπουμε μια δυο φορές κάθε αιώνα.

Για αυτό υπομονή...

Η ανατομία μιας πτώσης

Ο Russell Napier έχει γράψει πριν αρκετά χρόνια ένα βιβλίο με τίτλο Anatomy of the Bear όπου περιγράφει τα χαρακτηριστικά ενός πτωτικού κύκλου και του τέλους του.

Σε αυτό μεταξύ άλλων παρατηρεί:

Οι αγορές των αρκούδων (οι πτωτικές αγορές) τελειώνουν συνήθως με χαμηλό όγκο συναλλαγών...

Η μείωση του όγκου των συναλλαγών αντιπροσωπεύει μια περίοδο πλήρους αδιαφορίας για τις μετοχές. Αυτό είναι αντίθετο με αυτό που πιστεύουν πολλοί πως ο αυξημένος όγκος είναι σημάδι τέλους της πτώσης και αντιστροφής της τάσης... Ο μεγάλος όγκος σηματοδοτεί την έναρξη ενός πτωτικού κύκλου και όχι το τέλος.

Οι αρκούδες είναι "πονηρές"…

Οι αρκούδες είναι "πονηρές"…

Συχνά θα προκύπτουν ανοδικές κινήσεις και πολλά θα φαίνονται "καθαρά" για τις προσδοκίες σε σχέση με την πορεία των μετοχών. Τέτοιες κινήσεις θα παρασέρνουν τους επενδυτές που πιστεύουν στη γρήγορη ανάκαμψη της αγοράς και θα τους "ξυλοφορτώνουν" από οικονομικής άποψης...

Ο κύκλος της πτώσης δεν τελειώνει όσο θα ακούτε ανθρώπους ανήσυχους για το πότε είναι η κατάλληλη στιγμή να αγοράσουν μετοχές καθώς θεωρούν την υποχώρηση σαν ευκαιρία..

Στον πυθμένα ενός πτωτικού κύκλου θα ακούτε μόνο φωνές απόγνωσης και περιφρόνηση για τις μετοχές και το χρηματιστήριο.

Του Κώστα Στούπα

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου